По результатам проведенного анализа за период 2007-2008гг. можно сделать вывод о том, что предприятие ТД «Агат» не имеет достаточной величины собственного капитала, необходимой для устойчивой финансовой деятельности предприятия, и соответственно имеет очень низкие показатели эффективности использования собственного капитала. Чтобы как-то повлиять на сложившуюся ситуацию, необходимо дать ряд рекомендаций по увеличению величины собственного капитала и показателей эффективности его использования.

Так как наибольшее влияние на величину собственного капитала оказывает нераспределенная прибыль, предприятию необходимо планировать способы ее увеличения. Прибыль предприятия является разностью между всеми доходами и расходами предприятия. Важную роль при формировании расходов предприятия играют переменные и постоянные затраты предприятия. На предприятии при управлении переменными затратами основным ориентиром должно быть обеспечение постоянной их экономии, так как между суммой этих затрат и объемом продаж существует прямая зависимость. Обеспечение этой экономии до преодоления организацией точки безубыточности ведет к росту валового дохода, что позволяет быстрее преодолеть эту точку. После преодоления точки безубыточности сумма экономии переменных затрат будет обеспечивать прямой прирост прибыли предприятия.

К числу основных резервов экономии переменных затрат на предприятии ТД «Агат» можно отнести: снижение численности работников за счет обеспечения роста производительности труда; сокращение размеров товарных запасов в периоды неблагоприятной конъюнктуры товарного рынка; обеспечение выгодных для организации условий поставки товара, оптимизация уплачиваемых налогов и др.

При управлении постоянными затратами следует иметь в виду, что их высокий уровень в значительной мере определяется отраслевыми особенностями деятельности, определяющими различный уровень фондоемкости различных видов товаров, дифференциацию уровня механизации и автоматизации труда. Однако, несмотря на эти объективные ограничители, в каждой организации имеется достаточно возможностей снижения, при необходимости, суммы и удельного веса постоянных затрат.

На предприятии ТД «Агат» можно выявить следующие резервы снижения постоянных затрат: существенное сокращение расходов по управлению при неблагоприятной конъюнктуре товарного рынка; продажи части неиспользуемого оборудования и нематериальных активов с целью снижения потока амортизационных отчислений; широкое использование краткосрочных форм лизинга транспорта и оборудования (холодильных камер, витрин и т.д.) вместо их приобретения в собственность; сокращение ряда потребляемых коммунальных услуг.

Что же касается перспективных возможностей роста собственного капитала, то их можно запланировать в части увеличения уставного капитала за счет направления части нераспределенной прибыли на его увеличение или за счет эмиссии акций новых выпусков, в части увеличения добавочного капитала предприятия. Увеличение добавочного капитала может происходить как в части проведения переоценок внеоборотных активов, так и в части размещения акций новых выпусков ТД «Агат» среди акционеров по цене выше номинальной, т.е. путем формирования эмиссионного дохода. ТД «Агат» в своей учетной политике также предусмотреть резервирование средств для предстоящих расходов и платежей, что позволит повысить коэффициент автономии.

Предприятию необходимо увеличить инвестиционную активность. Так как ТД «Агат» осуществляет политику в области наращивания товарных запасов и денежных средств, увеличения краткосрочной дебиторской задолженности, предприятием не отвлекаются оборотные средства на краткосрочные финансовые вложения, несмотря на то, что вложения в ценные бумаги известных эмитентов или в государственные ценные бумаги могли бы принести дополнительные внешние источники доходов.

Деятельность ТД «Агат» имеет высокую зависимость от заемных средств. В сложившихся условиях предприятию следует наращивать величину собственного капитала при строгом соблюдении расчетно-платежной дисциплины и снижения кредиторской задолженности. Понижение уровня обязательств можно достичь путем:

· мобилизации денежного потока на покрытие обязательств;

· реструктуризации обязательств.

Мобилизацию денежного потока можно провести с помощью ускорения сбора дебиторской задолженности.

Ускорение сбора дебиторской задолженности можно достигнуть за счет:

· установления жесткого контроля за соблюдением договорной дисциплины контрагентами;

· заключения договоров, предусматривающих переход права собственности на продукцию только после их оплаты;

· продажи дебиторской задолженности (факторинг) банку или факторской компанией. Компания-фактор обычно выплачивает часть суммы дебиторской задолженности (до 80%), остальные 20% можно рассматривать в качестве затрат для приобретения источников финансирования деятельности предприятия;

Управление заемными средствами представляет собой целенаправленный процесс их формирования из различных источников и в разных формах в соответствии с потребностями предприятия, в заемном капитале на различных этапах его развития. Многообразие задач, решаемых в процессе этого управления, определяет необходимость разработки специальной финансовой политики в этой области на открытом акционерном обществе «Азнакаевский завод Нефтемаш», использующий значительный объем заемного капитала.

Финансирование из заемных источников предполагает соблюдение ряда условий, обеспечивающих определенную финансовую надежность предприятия. В частности, при решении вопроса о целесообразности привлечения заемных средств необходимо оценить сложившуюся на предприятии структуру пассивов. Высокая доля долга в ней может делать неразумным (опасным) привлечение новых заемных средств, поскольку риск неплатежеспособности в таких условиях чрезмерно велик. Привлекая заемные средства, предприятие получает ряд преимуществ, которые при определенных обстоятельствах могут обернуться своей обратной стороной и повлечь ухудшение финансового состояния предприятия, приблизить его к банкротству.

Финансирование активов из заемных источников может быть привлекательным постольку, поскольку кредитор не предъявляет прямых претензий в отношение будущих доходов предприятия. Вне зависимости от результатов кредитор имеет право претендовать, как правило, на оговоренную сумму основного долга и процентов по нему. Для заемных средств, получаемых в виде товарного кредита поставщиков, последняя составляющая может выступать как в явном, так и неявном виде.

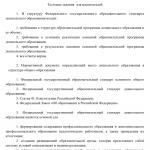

Политика привлечения заемных средств представляет собой часть общей стратегии формирования капитала, заключающийся в обеспечении наиболее эффективных форм и условий привлечения заемного капитала из различных источников в соответствии с потребностями предприятия. Процесс формирования политики привлечения предприятием заемных средств, включает следующие основные этапы (рисунок 6).

Рис.6.

- 1. Анализ привлечения и использования заемных средств, в предшествующем периоде. Целью такого анализа является выявление объема, состава и форм привлечения заемных средств предприятием, а так же оценка эффективности из использованием. Результаты проведенного анализа служат основой оценки целесообразности использования заемных средств на предприятии в сложившихся объемах и формах.

- 2. Определение целей привлечения заемных средств в предстоящем периоде. Эти средства привлекаются предприятием на строго целевой основе, что является одним из условий последующего эффективного их использования. Основными целями привлечения заемных средств являются: пополнение необходимого объема постоянной части оборотных активов; обеспечение формирования переменной части оборотных активов; формирование недостающего объема инвестиционных ресурсов; обеспечение социально - бытовых потребностей своих работников; другие временные нужды.

- 3. Определение предельного объема привлечения заемных средств. Максимальный объем этого привлечения диктуется двумя основными условиями:

- а) предельным эффектом финансового левериджа. Так как объем собственных финансовых ресурсов формируется на предшествующем этапе, общая сумма используемого собственного капитала может быть определена заранее. По отношению к ней рассчитывается коэффициент финансового левериджа, при котором его эффект будет максимальным. С учетом суммы собственного капитала в предстоящем периоде и рассчитанного коэффициента финансового левериджа вычисляется предельный объем заемных средств, обеспечивающий эффективное использование собственного капитала;

- б) Обеспечение достаточной финансовой устойчивости предприятия. Она должна оцениваться не только с позиции самого предприятия, но и с позиции возможных его кредиторов, что обеспечивает впоследствии снижение стоимости привлечения заемных средств. С учетом этих требований предприятие устанавливает лимит использования заемных средств в своей хозяйственной деятельности.

- 4. Оценка стоимости привлечения заемного капитала из различных источников. Такая оценка проводится в разрезе различных форм заемного капитала, привлекаемого предприятием из внешних и внутренних источников. Результаты такой оценки служат основой разработки управленческих решений относительно выбора альтернативных источников привлечения заемных средств, обеспечивающих удовлетворение потребностей предприятия в заемном капитале.

- 5. Определение соотношения объема заемных средств, привлекаемых на краткосрочной и долгосрочной основе. Расчет потребности в объемах краткосрочных и долгосрочных заемных средств основывается на целях их использования в предстоящем периоде. На долгосрочный период (свыше 1 года) заемные средства привлекаются, как правило, для расширения объема собственных основных средств и формирования недостающего объема инвестиционных ресурсов (хотя при консервативном подходе к формированию активов заемные средства на долгосрочной основе привлекаются и для обеспечения формирования оборотного капитала). На краткосрочный период заемные средства привлекаются для всех остальных целей их использования.

Расчет необходимого размера заемных средств в рамках каждого периода осуществляется в разрезе отдельных целевых направлений их предстоящего использования. Целью этих расчетов является установление сроков использования привлекаемых заемных средств для оптимизации соотношения долгосрочных и краткосрочных их видов. В процессе этих расчетов определяются полный и средний срок использования заемных средств.

- 6. Определение форм привлечения заемных средств. Эти формы дифференцируются в разрезе финансового кредита; товарного (коммерческого) кредита; прочих форм. Выбор форм привлечения заемных средств предприятие осуществляет исходя из целей и специфики своей хозяйственной деятельности.

- 7. Определение состава основных кредиторов. Этот состав определяется формами привлечения заемных средств. Основными кредиторами предприятия являются обычно его постоянные поставщики, с которыми установлены длительные коммерческие связи, а также коммерческие банки, осуществляющие его расчетно - кассовое обслуживание.

- 8. Формирование эффективных условий привлечения кредитов. К числу важнейших из этих условий относятся:

- а) срок предоставления кредита - является одним из определяющих условий его привлечения. Оптимальным считается срок предоставления кредита, в течение которого полностью реализуется цель его привлечения;

- б) ставка процента за кредит характеризуется тремя основными параметрами: ее формой, видом и размером;

- в) условия выплаты суммы процента характеризуется порядком выплаты его суммы. Этот порядок сводится к трем принципиальным вариантам: выплате всей суммы процента в момент предоставления кредита; выплате суммы процента равномерными частями; выплате всей суммы процента в момент уплаты основной суммы долга (при погашении кредита). При прочих равных условиях предпочтительным является третий вариант;

- г) условия выплаты основной суммы долга характеризуются предусматриваемыми периодами его возврата. Эти условия сводятся к трем принципиальным вариантам: частичному возврату основной суммы долга в течение общего периода функционирования кредита; полному возврату всей суммы долга по истечении срока использования кредита; возврата основной или части суммы долга с предоставлением льготного периода по истечении срока полезного использования кредита;

- д) прочие условия, связанные с получением кредита, могут предусматривать необходимость его страхования, выплаты дополнительного комиссионного вознаграждения банку, разный уровень размера кредита по отношению к сумме заклада или залога.

- 9. Обеспечение эффективного использования кредитов. Критерием такой эффективности выступают показатели оборачиваемости и рентабельности заемного капитала.

- 10. Обеспечение своевременных расчетов по полученным кредитам. С целью этого обеспечения по наиболее крупным кредитам может заранее резервироваться специальный возвратный фонд. Платежи по обслуживанию кредитов включаются в платежный календарь и контролируются в процессе мониторинга текущей финансовой деятельности.

Для того, чтобы отношения с кредиторами максимально соответствовали целям обеспечения финансовый устойчивости открытого акционерного общества «Азнакаевский завод Нефтемаш» и увеличению ее прибыльности и конкурентоспособности, необходимо выработать четкую стратегическую линию в отношении характера привлечения и использования заемного капитал. Для повышения эффективности управления заемным капиталом открытого акционерного общества «Азнакаевский завод Нефтемаш» рекомендуется следующее:

1. Следить за размером плеча (ПФР2005 = 1,22; ПФР2006 = 1,33; ПФР2007 = 1,42), так его наращивание представляется просто разрушительным для открытого акционерного общества «Азнакаевский завод Нефтемаш». Значительная величина плеча резко увеличивает риск невозврата кредитов, а следовательно, затрудняет получение новых займов.

Допустим открытому акционерному обществу «Азнакаевский завод Нефтемаш» удастся довести плечо рычага до трех, то средняя расчетная ставка процента сможет возрасти, к примеру до 15,35%. Тогда уровень эффекта финансового рычага составит 2/3 (17,25% - 15,35 %) х 3 = 3,81%, а это меньше, чем 5,29%. Если увеличить плечо до четырех, то уровень эффекта финансового рычага будет составлять 2/3 (17,25% -16,25%) х 4 = 2,68%. Не надо забывать, что при увеличении плеча происходит уменьшение дифференциала, это указывает на то, что риск увеличивается. Таким образом, новый кредитный договор для предприятия может быть признан невыгодным. Отсюда следует вывод, что предприятие не должно увеличивать любой ценой плечо финансового рычага, а должна будет регулировать его в зависимости от дифференциала.

- 2. Дифференциал не должен быть отрицательным. Это важно, как для открытого акционерного общества «Азнакаевский завод Нефтемаш», так и для банка. Клиент с отрицательным дифференциалом - явно кандидат в «черную карточку». При подписании договора на крупную сумму, чтобы быстро запустить производство открытое акционерное общество «Азнакаевский завод Нефтемаш» пользуется привлеченными средствами, то есть кредитами банков. При получении средств от заказчика за готовую продукцию расплачивается с банком. Условия привлечения банковского кредита определяют необходимость эффективного управления этим процессом на открытом акционерном обществе «Азнакаевский завод Нефтемаш» с высоким объемом потребности в этом виде заемных финансовых средств. В этом случае цели и политика привлечения заемного капитала конкретизируется с учетом особенностей банковского кредитования, выделяясь при необходимости в самостоятельный вид финансовой политики предприятия.

- 3. Открытому акционерному обществу «Азнакаевский завод Нефтемаш» необходимо увеличить рентабельность собственных средств (в 2007 рентабельность собственных средств составляет 1,00%), это можно сделать путем снижения финансовых и прочих издержек, тем самым увеличить чистую прибыль.

- 4. Эффект финансового рычага оптимально должен быть равен одной трети - половине уровня экономической рентабельности активов. Многие зарубежные экономисты считают, что золотая середина близка 30 - 50%. Тогда эффект финансового рычага способен компенсировать налоговые изъятия и обеспечить собственным средствам достойную отдачу. К 2007 открытое акционерное общество «Азнакаевский завод Нефтемаш» соблюдает такое условие: ЭФР = 1/3ЭР, приблизительно 31%, при ЭФР = 5,29%, ЭР = 17,25%.

- 5. Уменьшить долю заемных средств за счет пополнения источников собственных средств и увеличения собственных оборотных средств.

Таким образом у открытого акционерного общества «Азнакаевский завод Нефтемаш» все чаще возникает потребность привлечения заемных средств, для осуществления своей деятельности и извлечения прибыли. Наиболее распространенной формой привлечения средств является получение банковской ссуды по кредитному договору и получения средств по договору займа. В настоящее время кредит имеет огромное значение. Он решает проблемы, стоящие перед всей экономической системой. Так, при помощи кредита можно преодолеть трудности, связанные с тем, что на одном участке высвобождаются временно невостребованные денежные суммы, а на других возникает потребность в них. Кредит аккумулирует высвободившийся капитал, тем самым, обслуживает прилив капитала, что обеспечивает нормальный воспроизводственный процесс. Также кредит ускоряет процесс денежного обращения, обеспечивает выполнение целого ряда отношений: страховых, инвестиционных, играет большую роль в регулировании рыночных отношений.

Введение

Сегодня достаточно актуален вопрос переориентации предприятий на рыночные формы их финансирования, одним из которых является мобилизация ресурсов на основе привлечения инвестиций в обмен на корпоративные права, эмитированные юридическим лицом. Соблазнительным для финансистов является то, что для привлечения средств на основе увеличения уставного капитала не нужны ни залог имущества, ни гарантии третьих лиц; ресурсы, вложенные в собственный капитал предприятия, остаются в его распоряжении в течение долгосрочного периода.

Между тем работники финансовых служб предприятий, финансовые менеджеры, бухгалтера, другие специалисты, занимающиеся практической финансовой работой, сталкиваются со значительными трудностями при попытке использовать указанный метод финансирования.

На сегодняшний день изменилась и роль собственного капитала в жизни предприятий. В связи с чем сразу возникло много вопросов:

·как привлечь средства при образовании предприятия;

·куда их направить в первую очередь в начале деятельности;

·как профинансировать свою текущую производственную деятельность;

·какие источники и в каком объеме использовать при расширении производства.

Эти вопросы можно детализировать до бесконечности, но на них все можно дать один ответ: собственный капитал поможет решить если не все то большую часть возникающих проблем.

Задаваясь вопросом, что же представляет собой собственный капитал в деятельности современного предприятия необходимо отметить, что наряду с решением чисто финансовых вопросов необходимо параллельно рассматривать и надежность «управляемости» предприятием в руках собственника.

Одновременно с вопросами формирования необходимо рассматривать соотношение между заемными и собственными средствами, так как цена привлечения в отдельных случаях заемных источников более низкая и эффективная, нежели использование собственных средств. Однако на сегодня общепринятой методики анализа собственного капитала предприятия, к сожалению, не существует.

Практическая потребность в исследовании вопросов эффективного управления собственным и заемным капиталом и выработки методики его анализа свидетельствует об актуальности данной проблемы, что и обусловило выбор темы курсовой работы.

Предметом исследования в работе выступает собственный и заемный капитал предприятия.

Объектом исследования выступает ООО «Виктория».

Целью курсовой работы является проведение анализа эффективности использования собственного и заемного капитала на ООО «Виктория» и разработка рекомендаций по повышению эффективности использования этих двух видов капитала на предприятии.

В первой главе курсовой работы будет проанализирована теоретическая сущность собственного и заемного капитала, а также показатели эффективности их использования.

Во второй главе курсовой работы будет проанализирована хозяйственная деятельность ООО «Виктория» и эффективности использования собственного и заемного капитала на предприятии.

В третьей главе будут предложены мероприятия по совершенствованию использования собственного и заемного капитала.

Для написания работы использовалась финансовая отчетность предприятия, труды отечественных и зарубежных авторов, занимающихся проблемами собственного и заемного капитала, а также статьи, касаемые практического повышения эффективности использования капитала на предприятии.

1. Собственный и заемный капитал предприятия. показатели эффективности его использования

1.1 Сущность, содержание, состав, структура и движение капитала

Капитал - средства производства и различные ресурсы, используемые для производства товаров и услуг; всё что способно приносить доход.

Взгляды на капитал различны; но все они едины в одном. Капитал ассоциируется со способностью приносить доход. Среди немарксистских концепций капитала можно выделить получившие наибольшее распространение: «вещные», «временные» и «теория человеческого капитала». Все они вписываются в рамки общей теории факторов производства, согласно которой, в производстве функционирует некоторое количество факторов, каждый из которых приносит свой вид дохода владельцу. Так, например труд-зарплату, земля - ренту. Смитт рассматривал в качестве капитала труд наемных рабочих. Рикардо - средство производства. Согласно утверждению, что капитал состоит из благ длительного пользования дороги, компьютеры и т.д. Теория человеческого капитала появилась в 60 ые годы. По мнению авторов этой теории в капитале взаимодействуют 2 фактора :

) физический капитал - который включается в средство производства.

) человеческий капитал - которому относится приобретенные навыки, знания, энергия. Величина человеческого капитала оценивается потенциальным доходом, который он способен приносить;

Монополисты отождествляют капитал с финансовыми ресурсами. Согласно Марксу капитал - это самовозрастающая стоимость. Это не вещь, а определенные общественные отношения. Это форма бытия вещи.

Рассматривая экономическую сущность капитала организации, следует в первую очередь отметить такие его характеристики:

Капитал предприятия является основным фактором производства. В экономической теории выделяют три основных фактора производства, обеспечивающих хозяйственную деятельность производственных предприятии - капитал; землю и другие природные ресурсы; трудовые ресурсы. В системе этих факторов производства капиталу принадлежит приоритетная роль, так как он объединяет все факторы в единый производственный комплекс.

Капитал характеризует финансовые ресурсы предприятия, приносящие доход. В этом своем качестве капитал может выступать изолированно от производственного фактора - в форме ссудного капитала, обеспечивающего формирование доходов предприятия не в производственной (операционной), а в финансовой (инвестиционной) сфере его деятельности.

Капитал является главным источником формирования благосостояния его собственников. Он обеспечивает необходимый уровень этого благосостояния как в текущем, так и в перспективном периоде. Потребляемая в текущем периоде часть капитала выходит из его состава, будучи направленной на удовлетворение текущих потребностей его владельцев (т.е. переставая выполнять функции капитала). Накапливаемая часть призвана обеспечить удовлетворение потребностей его собственников в перспективном периоде, т.е. формирует уровень будущего их благосостояния.

Капитал предприятия является главным измерителем его рыночной стоимости. В этом качестве выступает прежде всего собственный капитал предприятия, определяющий объем его чистых активов. Вместе с тем, объем используемого предприятием собственного капитала характеризует одновременно и потенциал привлечения им заемных финансовых средств, обеспечивающих получение дополнительной прибыли. В совокупности с другими, менее значимыми факторами, это формирует базу оценки рыночной стоимости предприятия.

Виды капитала предприятия :

1. По принадлежности предприятию выделяют собственный и заемный виды его капитала.

Собственный капитал характеризует общую стоимость средств предприятия, принадлежащих ему на правах собственности и используемых им для формирования определенной части его активов. Эта часть активов, сформированная за счет инвестированного в них собственного капитала, представляет собой чистые активы предприятия.

Заемный капитал характеризует привлекаемые для финансирования развития предприятия на возвратной основе денежные средства или другие имущественные ценности. Все формы заемного капитала, используемого предприятием, представляют собой его финансовые обязательства, подлежащие погашению в предусмотренные сроки.

По целям использования в составе предприятия могут быть выделены следующие виды капитала: производительный, ссудный и спекулятивный.

Производительный капитал характеризует средства предприятия, инвестированные в его операционные активы для осуществления производственно-сбытовой его деятельности.

Ссудный капитал представляет собой ту его часть, которая используется в процессе инвестирования в денежные инструменты (краткосрочные и долгосрочные депозитные вклады в коммерческих банках), а также в долговые фондовые инструменты (облигации, депозитные сертификаты, вексели и т.п.).

Спекулятивный капитал характеризует ту его часть, которая используется в процессе осуществления спекулятивных (основанных на разнице в ценах) финансовых операций (приобретение деривативов в спекулятивных целях и т.п.).

По формам инвестирования различают капитал в денежной, материальной и нематериальной формах, используемый для формирования уставного фонда предприятия.

Инвестирование капитала в этих формах разрешено законодательством при создании новых предприятий, увеличении объема их уставных фондов.

По объекту инвестирования выделяют основной и оборотный виды капитала предприятия.

Основной капитал характеризует ту часть используемого предприятием капитала, который инвестирован во все виды его внеоборотных активов (а не только в основные средства, как это часто трактуется в литературе).

Оборотный капитал характеризует ту его часть, которая инвестирована во все виды его оборотных активов.

По форме нахождения в процессе кругооборота, т.е. в зависимости от стадий общего цикла этого кругооборота, различают капитал предприятия в денежной, производственной и товарной его формах.

Характеристика этих форм капитала предприятия будет подробно изложена при рассмотрении цикла кругооборота капитала предприятия.

По формам собственности выявляют частный и государственный капитал, инвестированный в предприятие в процессе формирования его уставного фонда. Такое разделение капитала используется в процессе классификации предприятий по формам собственности.

По организационно-правовым формам деятельности выявляют следующие виды капитала: акционерный капитал (капитал предприятий, созданных в форме акционерных обществ); паевой капитал (капитал партнерских предприятий - обществ с ограниченной ответственностью, коммандитных обществ и т.п.) и индивидуальный капитал (капитал индивидуальных предприятий - семейных и т.п.).

По характеру использования в хозяйственном процессе в практике финансового менеджмента выделяют работающий и неработающий виды капитала.

Работающий капитал характеризует ту его часть, которая принимает непосредственное участие в формировании доходов и обеспечении операционной, инвестиционной и финансовой деятельности предприятия.

Неработающий (или «мертвый») капитал характеризует ту его часть, которая инвестирована в активы, не принимающие непосредственного участия в осуществлении различных видов хозяйственной деятельности предприятия и формировании его доходов.

Примером этого вида капитала являются средства предприятия, инвестированные в неиспользуемые помещения и оборудование; производственные запасы для продукции, снятой с производства; готовая продукция, на которую полностью отсутствует спрос покупателей в связи с утратой ею потребительских качеств и т.п.

По характеру использования собственниками выделяют потребляемый («проедаемый») и накапливаемый (реинвестируемый) виды капитала.

Потребляемый капитал после его распределения на цели потребления теряет функции капитала. Он представляет собой дезинвестиции предприятия, осуществляемые в целях потребления (изъятие части капитала из внеоборотных и оборотных активов в целях выплаты дивидендов, процентов, удовлетворения социальных потребностей персонала и т.п.).

Накапливаемый капитал характеризует различные формы его прироста в процессе капитализации прибыли, дивидендных выплат и т.п.

По источникам привлечения различают национальный (отечественный) и иностранный капитал, инвестированный в предприятие. Такое разделение капитала предприятий используется в процессе соответствующей их классификации.

По соответствию правовым нормам функционирования различают легальный и «теневой» капитал, используемый в процессе хозяйственной деятельности предприятия.

Широко используемый на современном этапе экономического развития страны «теневой» капитал является своеобразной реакцией предпринимателей на установленные государством жесткие «правила игры» в экономике, в первую очередь, на неоправданно высокий уровень налогообложения предпринимательской деятельности. Рост объема использования «теневого» капитала в хозяйственной деятельности предприятий служит для государства своеобразным индикатором низкой эффективности принимаемых решений в области налогового регулирования использования капитала в предпринимательской деятельности с позиций соблюдения паритета интересов как государства, так и собственников капитала.

В структуру капитала входят денежные средства, вложенные в основные фонды, нематериальные активы, оборотные фонды, фонды обращения .

Основные фонды представляют собой средства труда (здание, оборудование, транспорт и т.д.), которые многократно используются в хозяйственном процессе, не изменяя при этом свою вещественно-натуральную форму. Стоимость основных фондов частями, по мере их износа, переносится на стоимость продукции (услуги) и возвращается в процессе ее реализации (амортизация). Денежные суммы, соответствующие снашиванию основных средств, накапливаются в амортизационном фонде. Денежные средства, авансированные на приобретение основных фондов, называются основными средствами.

Нематериальные активы представляют собой вложение денежных средств предприятия (его затраты) в нематериальные объекты, используемые в течение долгосрочного периода в хозяйственной деятельности и приносящие доход. Таким образом, нематериальные активы - это стоимость объектов промышленной и интеллектуальной собственности и иных имущественных прав. Основные средства, нематериальные активы, незавершенное строительство и долгосрочные финансовые вложения образуют основной капитал.

Оборотные фонды по вещественному содержанию представляют собой запасы сырья, полуфабрикатов, топлива, тару, расходы будущих периодов, малоценные и быстроизнашивающиеся предметы.

Оборотные производственные фонды принимают однократное участие в производственно-торговом процессе, изменяя при этом свою вещественно-натуральную форму. Их стоимость полностью переносится на вновь произведенный продукт, а основное назначение - обеспечение непрерывности и ритмичности производства.

Фонды обращения связаны с обслуживанием процесса обращения товаров. Они включают произведенную, но нереализованную продукцию, запасы товаров, денежные средства в кассе и расчетах и др. По характеру участия в производственно-торговом процессе оборотные средства и фонды обращения тесно взаимосвязаны и постоянно переходят из сферы производства в сферу обращения и наоборот.

Денежные средства, вложенные в оборотные производственные фонды и фонды обращения, представляют собой оборотные средства (оборотный капитал) .

Движение оборотных средств происходит по схеме:

Д-Т … П …Т"-Д",

где Т - средства производства; П - производство; Т" - готовая продукция;

Д" - денежные средства, полученные от продажи продукции и включающие в себя реализованный прибавочный продукт.

Точки (…) означают, что обращение средств прервано, но процесс их кругооборота продолжается в сфере производства.

Уставный капитал представляет собой сумму вкладов учредителей хозяйствующего субъекта для обеспечения его жизнедеятельности. Величина уставного капитала соответствует сумме, зафиксированной в учредительных документах, и является неизменной. Увеличение или уменьшение уставного капитала может производиться в установленном порядке.

В финансовой деятельности хозяйствующего субъекта различаются активы и пассивы. Активы хозяйствующего субъекта - это совокупность имущественных прав, принадлежащих ему. В состав активов хозяйствующего субъекта входят основные средства, нематериальные активы, долгосрочные вложения (в сумме - внеоборотные активы) и оборотные средства. Активы за вычетом долгов (расчеты с кредиторами, заемные средства, доходы будущих периодов) представляют чистые активы. Пассивы хозяйствующего субъекта - это совокупность его долгов и обязательств, состоящих из заемных и привлеченных средств, включая кредиторскую задолженность.

1.2 Система показателей, характеризующих использование собственного капитала

Рассмотрим основные показатели использования собственного капитала предприятия.

К коэффициентам оценки движения капитала (активов) предприятия относят коэффициенты поступления, выбытия и использования, рассчитываемые по всему совокупному капиталу и по его составляющим.

Коэффициент поступления всего капитала (А) показывает, какую часть средств от имеющихся на конец отчетного периода составляют новые источники финансирования :

Kпоступления всего капитала (A) = Поступивший капитал (Aпост) / Стоимость капитала на конец периода (Aкг) (1.1)

Коэффициент поступления собственного капитала (СК) показывает, какую часть собственного капитала от имеющегося на конец отчетного периода составляют вновь поступившие в его счет средства:

Kпоступления СК = Поступивший СК / СК на конец периода (1.2)

Коэффициент поступления заемного капитала (ЗК) показывает, какую часть заемного капитала от имеющегося на конец отчетного периода составляют вновь поступившие долгосрочные и краткосрочные заемные средства:

Kпоступления ЗК = Поступившие заемные средства (ЗКпост) / ЗК на конец периода (1.3)

Коэффициент использования собственного капитала показывает, какая часть собственного капитала, с которым предприятие начало деятельность в отчетном периоде, была использована в процессе деятельности хозяйствующего субъекта:

Kиспользования СК = Использованная часть СК / СК на начало периода (1.4)

Коэффициент выбытия заемного капитала показывает, какая его часть выбыла в течение отчетного периода посредством возвращения кредитов и займов и погашения кредиторской задолженности:

Kвыбытия ЗК = Выбывшие заемные средства / ЗК на начало периода (1.5)

Коэффициенты деловой активности позволяют проанализировать, насколько эффективно предприятие использует свой капитал. Как правило, к этой группе относятся различные коэффициенты оборачиваемости: оборачиваемость собственного капитала; оборачиваемость инвестированного капитала; оборачиваемость кредиторской задолженности; оборачиваемость заемного капитала.

Оборачиваемость собственного капитала, исчисляемая в оборотах, определяется как отношение объема реализации (продаж) (N) к среднегодовой стоимости собственного капитала (СК) :

Оборачиваемость собственного капитала (обороты) = N / Среднегодовая стоимость СК (1.6)

Этот показатель характеризует различные аспекты деятельности: с коммерческой точки зрения он отражает либо излишки продаж, либо их недостаточность; с финансовой - скорость оборота вложенного капитала; с экономической - активность денежных средств, которыми рискует вкладчик. Если он значительно превышает уровень реализации над вложенным капиталом, то это влечет за собой увеличение кредитных ресурсов и возможность достижения того предела, за которым кредиторы начинают активнее участвовать в деле, чем собственники компании. В этом случае отношение обязательств к собственному капиталу увеличивается, растет также риск кредиторов, в связи с чем компания может иметь серьезные затруднения, обусловленные уменьшением доходов или общей тенденцией к снижению цен. Напротив, низкий показатель означает бездействие части собственных средств. В этом случае показатель оборачиваемости собственного капитала указывает на необходимость вложения собственных средств в другой более подходящий источник доходов.

Оборачиваемость инвестиционного капитала (ИК) определяется как частное от деления объема реализации на стоимость собственного капитала плюс долгосрочные обязательства.

Оборачиваемость инвестиционного капитала (обороты) = N / СК + Долгосрочные обязательства (1.7)

Коэффициент оборачиваемости кредиторской задолженности рассчитывается как частное от деления себестоимости реализованной продукции на среднегодовую стоимость кредиторской задолженности (КЗ) и показывает, сколько компании требуется сделать оборотов инвестиционного капитала для оплаты выставленных ей счетов:

Оборачиваемость кредиторской задолженности (обороты) = Себестоимость реализованной продукции / Среднегодовая стоимость кредиторской задолженности (1.8)

Коэффициенты оборачиваемости можно рассчитывать в днях. Для этого необходимо количество дней в году (366 или 365) разделить на рассчитанные выше коэффициенты оборачиваемости. Тогда мы узнаем, сколько в среднем дней требуется для осуществления одного оборота КЗ, ИК, СК и ЗК.

Коэффициенты структуры капитала характеризуют степень защищенности интересов кредиторов и инвесторов. Они отражают способность предприятия погашать долгосрочную задолженность. Коэффициенты этой группы называются также коэффициентами платежеспособности. Речь идет о коэффициенте собственного капитала, коэффициенте заемного капитала и коэффициенте соотношения собственного капитала к заемному.

Коэффициент собственного капитала характеризует долю собственного капитала в структуре капитала (А) компании, а следовательно, соотношение интересов собственников предприятия и кредиторов. Этот коэффициент еще называют коэффициентом автономии (независимости) :

КСК = СК / А (1.9)

В практике считается, что данный коэффициент желательно поддерживать на достаточно высоком уровне, поскольку в таком случае он свидетельствует о стабильной финансовой структуре средств, которой отдают предпочтение кредиторы. Она выражается в невысоком удельном весе заемного капитала и более высоком уровне средств, обеспеченных собственными средствами. Это является защитой от больших потерь в периоды спада деловой активности и гарантией получения кредитов.

Коэффициентом собственного капитала, характеризующим достаточно стабильное положение при прочих равных условиях в глазах инвесторов и кредиторов, является отношение собственного капитала к итогу на уровне 60%. При этом оптимальное значение рассматриваемого показателя для предприятия является больше 0,5.

Рассчитывается также коэффициент заемного капитала, выражающий долю заемного капитала в общей сумме источников финансирования валюты баланса (ВБ). Этот коэффициент является обратным коэффициенту независимости (автономии):

КЗК = ЗК / А = ЗК / ВБ (1.10)

Коэффициент соотношения заемного и собственного капитала характеризует степень зависимости организации от внешних займов (кредитов):

Ксоотн = ЗК / СК (1.11)

Он показывает, сколько заемных средств приходится на 1 руб. собственных. Чем выше этот коэффициент, тем больше займов у компании и тем рискованнее ситуация, которая может привести в конечном итоге к банкротству. Высокий уровень коэффициента отражает также потенциальную опасность возникновения в организации дефицита денежных средств.

Интерпретация данного показателя зависит от многих факторов, в частности, таких, как: средний уровень этого коэффициента в других отраслях; доступ компании к дополнительным долговым источникам финансирования; стабильность хозяйственной деятельности компании. Считается, что коэффициент соотношения заемного и собственного капитала в условиях рыночной экономики не должен превышать единицы. Высокая зависимость от внешних займов может существенно ухудшить положение организации в случае замедления темпов реализации, поскольку расходы по выплате процентов на заемный капитал причисляются к группе условно-постоянных, т.е. таких расходов, которые при прочих равных условиях не уменьшаются пропорционально снижению объема реализации.

Кроме того, высокий коэффициент соотношения заемного и собственного капитала может привести к затруднениям с получением новых кредитов по среднерыночной ставке. Этот коэффициент играет важнейшую роль при решении вопроса о выборе источников финансирования .

1.3 Методика анализа эффективности использования капитала

Вложение капитала должно быть эффективным. Под эффективностью использования капитала понимается величина прибыли, приходящаяся на один рубль вложенного капитала. Эффективность капитала - комплексное понятие, включающее в себя использование оборотных средств, основных фондов, нематериальных активов. Поэтому анализ эффективности капитала проводится по отдельным частям его, затем делается сводный анализ.

Можно выделить основные методы оценки эффективности использования финансовых ресурсов.

Метод расчета показателей рентабельности.

Рентабельность показывает прибыль, получаемую с каждого рубля средств, вложенных в предприятие или иные финансовые операции. Наибольшую важность представляют показатели рентабельности, к которым относятся:

рентабельность продаж;

рентабельность собственного капитала;

рентабельность текущих активов;

рентабельность внеоборотных активов;

рентабельность инвестиций.

Показатели рентабельности более полно, чем прибыль, отражают результаты деятельности предприятия; они используются как инструменты инвестиционной, ценовой политики.

Метод анализ финансовых коэффициентов (R-анализ): базируется на расчете соотношения различных показателей финансовой деятельности предприятия между собой. В финансовом менеджменте наибольшее распространение получили следующие группы аналитических финансовых коэффициентов:

коэффициенты оценки финансовой устойчивости предприятия;

коэффициенты оценки платежеспособности (ликвидности);

коэффициенты оценки оборачиваемости активов;

коэффициенты оценки оборачиваемости капитала;

Метод оценки стоимости финансовых ресурсов.

Стоимость капитала предприятия служит мерой прибыльности операционной деятельности и характеризует часть прибыли, которая должна быть уплачена за использование сформированного или привлеченного нового капитала для обеспечения выпуска и реализации продукции. Рассчитываются:

стоимость функционирующего собственного капитала предприятия;

стоимость заемного капитала в форме банковского кредита;

стоимость заемного капитала, привлекается за счет эмиссии облигаций;

средневзвешенная стоимость капитала;

предельная эффективность капитала.

Оценка показателей стоимости капитала должна быть завершена выработкой критериального показателя эффективности его дополнительного привлечения. Таким критериальным показателем является предельная эффективность капитала. Этот показатель характеризует соотношение прироста уровня прибыльности дополнительно привлекаемого капитала и прироста средневзвешенной стоимости капитала.

Метод оценки структуры и движения капитала предприятия. Предполагает проведение оценки эффективности использования финансовых ресурсов предприятия при помощи показателей движения капитала (активов) предприятия, к которым относят коэффициенты поступления, выбытия и использования, рассчитываемые по всему совокупному капиталу и по его составляющим, а также определения соотношения величины собственного и заемного капитала.

Во многих книгах по финансовому анализу наряду с определением того или иного финансового показателя обычно указывают его целевой норматив, например, сумма заемных средств не должна превышать 50% общей суммы источников финансирования. Т.е. только в этом случае предприятие будет иметь достаточную финансовую автономию и ему не грозит банкротство.

Однако при оценке эффективности использования финансовых ресурсов следует учитывать, что многие эксперты самой высокой оценкой эффективности менеджмента предприятия считают его способность успешно работать за счет «чужих денег», т.е. заемных источников. Достаточно вспомнить, что деятельность одной из самых крупных мировых компаний General Motors в ее лучшие периоды финансировалась на 90% за счет заемных финансовых ресурсов.

Главным показателем эффективности функционирования предприятия является увеличение собственного капитала. В практике считается, что долю собственного капитала желательно поддерживать на достаточно высоком уровне, т.к. это свидетельствует о стабильной финансовой структуре средств, которой отдают предпочтение кредиторы. Она выражается в невысоком удельном весе заемного капитала и более высоком уровне средств, обеспеченных собственными средствами. Это является защитой от больших потерь в периоды спада деловой активности и гарантией получения кредитов.

Анализ эффективности использования собственного и заемного капитала организаций представляет собой способ накопления, трансформации и использования информации бухгалтерского учета и отчетности, имеющий целью :

·оценить текущее и перспективное финансовое состояние организации, т.е. использование собственного и заемного капитала;

·обосновать возможные и приемлемые темпы развития организации с позиции обеспечения их источниками финансирования;

·выявить доступные источники средств, оценить рациональные способы их мобилизации;

·спрогнозировать положение предприятия на рынке капиталов.

Анализ эффективности использования капитала организаций проводится с помощью различного типа моделей, позволяющих структурировать и идентифицировать взаимосвязи между основными показателями. При существующем положении наиболее приемлемыми для анализа являются дескриптивные модели. При этом не снимаются проблемы применения для анализа эффективности использования собственного и заемного капитала предикативных и нормативных моделей.

Дескриптивные модели, или модели описательного характера, являются основными как для проведения анализа капитала, так и для оценки финансового состояния организации. К ним относятся: построение системы отчетных балансов; представление бухгалтерской отчетности в различных аналитических разрезах; структурный и динамический анализ отчетности; коэффициентный и факторный анализ; аналитические записки к отчетности. Все эти модели основаны на использовании информации бухгалтерской отчетности.

Структурный анализ представляет совокупность методов исследования структуры. Он основан на представлении бухгалтерской отчетности в виде относительных величин, характеризующих структуру, т.е. рассчитывается доля (удельный вес) частных показателей в обобщающих итоговых данных о собственном и заемном капитале.

Динамический анализ позволяет выявить тенденции изменения отдельных статей собственного и заемного капитала или их групп, входящих в состав бухгалтерской отчетности.

Коэффициентный анализ - ведущий метод анализа эффективности использования капитала организации, применяемый различными группами пользователей: менеджерами, аналитиками, акционерами, инвесторами, кредиторами и др.

Известно множество таких коэффициентов, поэтому для удобства разделим их на несколько групп:

·коэффициенты оценки движения капитала предприятия;

·коэффициенты деловой активности;

·коэффициенты структуры капитала;

·коэффициенты рентабельности и др.

Значение и применение перечисленных групп коэффициентов для анализа эффективности использования капитала было приведено выше.

2. Анализ эффективности использования собственного капитала на примере ООО «Виктория»

2.1 Краткая характеристика деятельности предприятия

ООО «Виктория» - официальный и эксклюзивный партнер всемирно известных компаний «Hermes Schliefmittel Gmb & Co и Auco», которые входят в тройку наилучших в мире производителей шлифовальных средств.

ООО «Виктория» находится по адресу: г. Южно-Сахалинск, ул. Ленина, 27/2.

Из сырья «Hermes Schliefmittel Gmb & Co и Auco» предприятие изготовляет широкий спектр шлифовальных материалов для метало-, дерево- и стеклообработки: шлифовальные ленты, губки, листы, абразивные лепестковые круги и многое другое: всего свыше 300 видов материалов, производительность и срок эксплуатации которых в 2-3 раза превышают аналоги других производителей абразивного материала.

Продукция предприятия сертифицирована по стандарту ISO 9001. Эксклюзивным дистрибьютором ООО «Виктория» в РФ является торговый дом «Фактор».

При изготовлении шлифовальных материалов используется итальянское и немецкое оборудования, которое дает возможность выполнить заказ любой сложности и объема в короткий срок - на протяжении трех рабочих дней. Производственная мощность предприятия позволяет покрывать нужды клиентов не только на территории Украины, а и России, Бєларусії, Эстонии и некоторых других странах постсоветского пространства.

Кроме того, предприятие осуществляет индивидуальный подход к каждому из клиентов, а именно: предоставления товарного кредита, отсрочка и рассрочка платежа, изготовление лент любого размера, а также любого объема партии. При необходимости, специалисты предприятия выезжают на производство клиентов для решения производственных вопросов.

«Виктория» начинает развитие нового направления - производство ленточных пил из немецкой стали.

На предприятии «Виктория» можно приобрести все необходимые материалы для качественного шлифования.

Основными партнерами ООО «Виктория» выступают.

Компания «Hermes Schleifmittel Cmb & Co» основанная в 1927 году. Сегодня компания стала самым большим производителем шлифовальных средств в Европе и вошла в тройку лучших производителей абразивных средств в мире.

За 81 год работы Hermes охватил весь спектр шлифовальной продукции во многих важных областях: металлообработка, деревообработка, стеклообработка, автомобилестроение, мебельная индустрия и др.

Сегодня группа Hermes насчитывает 1550 сотрудников по всему миру и представлена более чем в 100 странах. Главный офис фирмы и лаборатории находятся в Гамбурге (Германия).

Основные критерии работы Hermes - это широкий спектр продуктов (2000 разных типов шлифовальных средств), качество продукции (в лабораториях компании постоянно ведутся исследования и разработки), большие производственные мощности (что позволяет отгружать продукцию заказчику на протяжении одного дня с момента заказа).

Благодаря своим качествам сегодня клиентами Hermes явлются всемирно известные компании: Diamler-Benz (Mersedes Benz), BMW, VW, Opel, Audi, Volvo, Ford, Rolce Royce, Boeing, Airbus, Kronospan, Knauf Group, IKEA.

Решение проблем шлифования - это продукты и качество Hermes Schleifmittel.Gmb und Co. AWUKO Schleifmittelwerk KG - это предприятие, которое имеет более чем 100-летний опыт в производстве абразивной продукции. Wandmacher Gmb und Co. AWUKO Schleifmittelwerk KG входит в число ведущих мировых производителей абразивной продукции. AWUKO предлагает единственный в своем роде ассортимент продукции и поставляет ее более чем в 150 стран мира. AWUKO является мировым лидером по производству шлифовального материала.Gmb und Co. AWUKO Schleifmittelwerk KG завоевывает клиентов надежностью, быстрой поставкой, гибкостью подхода, технической поддержкой и ценами, которые отвечают требованиям рынка. И все это не случайность, а отражение качества, постоянства и способности действовать, не ограничиваясь рамками концерна.

Сертификаты DIN EN ISO 9001-2000 намечают AWUKO новые рубежи контроля качества, начиная с поступления сырья на производство и заканчивая выходом готовых изделий.

Предприятие Wandmacher Gmb & Co. AWUKO Schleifmittel KG выделяется благодаря широчайшим ассортиментам товаров. Принимаются к вниманию пожелания каждого клиента и по согласованию с предприятием воплощаются у жизнь.

Приоритетами в управлении качеством является удовлетворенность клиента и надежность доставки.является знаком высокого качества абразивных инструментов, применение которых дает лучшие результаты.

Потенциал ООО «Виктория» позволяет сегодня делать:

узкие ленты шириной от 100 мм, длиной до 4000 мм больше 5000;

широкие одношовные ленты шириной до 1600 мм больше 1000 штук;

широкие сегментные ленты шириной до 3000 мм больше 300 штук;

Одновременно, будучи партнером фирмы «Hermes Schliefmittel Gmb & Co», ООО «Виктория» поставляет любые продукты из каталога «Hermes Schliefmittel Gmb & Co» предприятиям России и стран СНГ.

Также предприятие занимается торговлей и услугами, а именно:

üоптовой и розничной торговлей в РФ и за ее пределами;

üреализацией изделий и услуг собственного производства;

üприобретение, оптовая, розничная и комиссионная торговля, импорт, экспорт, бартерные операции с продовольственными и непродовольственными товарами;

üдеятельность, связанная с реализацией транспортных средств, предоставление услуг по обслуживанию и ремонту транспортных средств;

üпредоставление посреднических, коммерческих, дилерских и дистрибьюторских услуг производственного и непроизводственного характера, осуществление соглашений по экспорту-импорту;

üсоздание и эксплуатация сетей заведений общественного питания и торговых предприятий;

üпредоставление юридическим и физическим лицам бытовых услуг.

Основные показатели работы предприятия выражены в Балансе предприятия - Форма 1-м и Отчете о финансовых результатах - Форма 2-м, на основании которых можно провести финансовый анализ его показателей для общей характеристики предприятия.

Динамика финансово-хозяйственной деятельности приведенная в таблице 2.1.

Таким образом, получим, что динамика чистого дохода предприятия в 2009 г. сравнительно с 2008 г. составляет 138,50%, в 2010 г. сравнительно с 2009 г. - 20,75%. То есть относительная сменная чистого дохода предприятия составляет в 2009 г. сравнительно с 2008 г. 38,5%, в 2010 г. сравнительно с 2009 г. - -79,25%. Ведь в 2009 г. сравнительно с 2008 г.чистый доход увеличился на 38,5%, в 2010 г. сравнительно с 2009 г. уменьшился на 79,25%.

Таблица 2.1. Динамика финансовых результатов ООО «Виктория» за 2008-2010 гг.

ПоказательПериодОтклонение 2008-2009 гг.Отклонение 2009-2010 гг.2008 г.2009 г.2010 г.Абс., млн. руб.Относительное, %Абс., млн. руб.Относительное, %Чистый доход (выручка) от реализации3294,14562,4946,81268,338,5-3615,6-79,25Другие обычные доходы-182,737,3182,7--145,4-79,58Операционные затраты2923,949701006204669,97-3963,5-79,76Другие обычные затраты--120,3--120,3-Чистая прибыль360,4-248,6-142,6-609-31,02106,042,64

Структура управления ООО «Виктория» разработана таким образом, чтобы оперативно влиять на процесс производства, начиная с обеспечения его материально-техническими ресурсами и заканчивая процессом реализации готовой продукции, составлением статистической отчетности и учетом затрат на производство, а также обеспечить ритмическую и рентабельную его деятельность в направлениях, предусмотренных уставом.

Возглавляет предприятие руководитель. Непосредственно руководство производственным процессом осуществляет его заместитель по производству и трудоустройству. В руководство предприятием согласно штабному расписанию входит главный инженер и главный экономист.

ООО «Виктория» также имеет возможность содействия в приобретении и в снабжении высококлассного оборудования производства известных мировых марок: LOSER, SPEED SANDER, SANDINGMASTER, TIMESAVERS.

Предприятие самостоятельно определяет перспективы развития, планирует и осуществляет свою деятельность исходя из спроса на товары.

Ведь продукция ООО «Виктория» является конкурентоспособной не только на рынке РФ, а и на рынке стран постсоветского пространства. Потенциальные возможности предприятия значительные, так как используется новая техника и технологии. Также в перспективе руководство планирует освоить выпуск полипропиленовых труб для внутренней канализации на новой комплексной автоматической линии итальянской фирмы «LUІDGІ BANDERA» - одного из признанных мировых лидеров в производстве оборудования для переработки полимеров. Данное оборудование позволит делать трубы для холодного/ горячего водоснабжения и отопления из полипропилена.

Анализ основных технико-экономических показателей деятельности ООО «Виктория» приведено в табл. 2.2.

Таблица 2.2. Основные показатели деятельности ООО «Виктория» за 2008-2010 гг. по состоянию на конец года

Показатель2008 г.2009 г.2010 г.Темп роста к 2008 г., %Основные средства13251213,71130,685,33Производственные запасы168,19,814,48,57Денежные средства377,17,73,20,85

Анализируя данные табл..2.2. можно видеть, что в 2010 г. в сравнении с 2008 г. все показатели имеют тенденцию к уменьшению. Так, основные средства предприятия снизились на 14,67%, производственные запасы - на 86,68%, а денежные средства - 99,31%.

Проанализируем динамику затрат предприятия за 3 года (табл. 2.3).

Таблица 2.3. Анализ динамики затрат предприятия за 2008-2010 гг. (в млн. руб.)

Cтатья затрат2008 г.2009 г.2010 г.Темп роста к 2008 г., %Материальные затраты2182,63478,342119,29Затраты на оплату труда95,8109,1159,1166,08Амортизация70,411494133,52Прочие затраты357,1790,4206,657,85

На основе таблицы 2.3 можно сделать следующие выводы. Материальные затраты предприятия за 3 года значительно уменьшились, что является положительным моментом в его деятельности (уменьшение составляло 80,71%); увеличились затраты на оплату труда на 66,08%, кроме этого увеличились амортизационные отчисления на 33,52%; другие операционные затраты уменьшились на 42,15%. Снижение материальных затрат можно оценивать для предприятия положительно, что повлечет за собой снижение себестоимость и увеличение рентабельности предприятия.

2.2 Анализ структуры и динамики собственного и заёмного капитала

Структура капитала - это соотношения разных источников, собственных и заемных средств в пассивам предприятия.

Так при использовании предприятием собственного капитала, оно не обязанное регулярно и в предварительно определенных суммах делать выплаты.

При использовании заемного капитала, как краткосрочная так и долгосрочная задолженности должны быть выплачены независимо от финансового состояния предприятия и в предварительно обусловленных суммах (проценты и долг) и в определенное время.

Потому что, чем больше часть заемных средств в общем капитале предприятия, тем большая сумма платежей с фиксированными сроками их погашения и тем большая вероятность событий, которые ведут к неспособности предприятия выплатить долги и проценты, когда настанет срок оплаты.

Стоимость капитала - это затраты на привлечение капитала, то есть сумма средств, которые предприятие должно регулярно выплачивать владельцам капитала (кредиторам или инвесторам) с учетом суммы вовлеченного капитала .

Источники финансирования, или (пассивы предприятия), имеют разную цену в зависимости от путей их привлечения. Цена источника финансирования, или другими словами стоимость капитала измеряется процентной ставкой, которую нужно платить инвесторам, которые вкладывают капитал в предприятие.

Структура капитала нашего предприятия представлена в табл. 2.4.

Как можно видеть из табл. 2.4 видим уменьшение доли собственного капитала с 2008 г. по 2010 г., согласно этому ссудный капитал увеличился на 5,94%. Самый большой удельный вес в структуре ссудного капитала занимает краткосрочная задолженность, которая на конец 2010 г. составляет 21,37%, а также долгосрочная задолженность, которая на конец 2010 г. составляет 19,79%. Соотношение собственного и заемного капитала имеет неравномерную тенденцию, самое большое соотношение было установлено в 2009 г. 6,38, а на конец 2010 г. соотношение составляло 1,25, что меньше показателя 2008 г. на 0,09. Из всего этого можно говорить, о том, что предприятие является финансово независимым от внешних источников финансирования, что положительно влияет на его платежеспособность.

Таблица 2.4. Структура капитала ООО «Виктория» за 2008-2010 гг., в%

Уровень показателяПоказатель2008 г.2009 г.2010 г.ОтклонениеУдельный вес собственного капитала в валюте баланса, %57,2585,8951,31-5,94Удельный вес заемного капитала в валюте баланса, % (в т.ч.):42,7513,4641,16-1,59обеспечение будущих затрат и платежей0,550,650,53-0,02долгосрочного2,532,8719,7917,26краткосрочного13,4910,5921,377,88доходы будущих периодов0,010,010,000,00Соотношение собственного и заемного капитала1,346,381,25-0,09

В табл. 2.5 приведен анализ структуры собственного капитала ООО «Виктория».

Таблица 2.5. Анализ динамики состава и структуры собственного капитала ООО «Виктория» за 2008-2010 гг.

2008 г.2009 г.2010 г.Отклонение, 2010 г. к 2008 г.ПоказательСумма, млн. руб.Вес, %Сумма, млн. руб.Вес, %Сумма, млн. руб.Вес, %Уставный капитал660920,0010,91660920,0010,62660920,0010,550Паевой капитал-------Дополнительный вложенный капитал-------Прочий дополнительный1423718,0023,501459780,0023,451460693,0023,3236975,0Резервный капитал506200,008,36506200,008,13506200,008,080Нераспределенная прибыль3467123,0057,233598361,0057,803635502,0058,04168379,0Неоплаченный капитал-------Изъятый капитал-------Всего6057961,00100,006225261,00100,006263315,00100,00205354,0

Таблица 2.5 показывает, что значительных изменений в структуре собственного капитала не происходило, но можно с уверенностью сказать, что сумма уставного капитала имеет стойкую тенденцию к уменьшению с 10,91% до 10,55% в 2010 г.

Анализируя динамику прочего дополнительного капитала можно также видеть, что его доля в стоимости капитала неуклонно уменьшается с 23,5% в 2008 г. до 23,32% в 2010 г. Резервный капитал также имеет тенденцию к уменьшению на протяжении всего анализируемого периода. Доля нераспределенной прибыли предприятия в структуре собственного капитала увеличивается и представляет на конец 2009 г. 58,04%. Это свидетельствует об эффективной работе предприятия и увеличении его финансовой прочности.

Анализ структуры привлеченного капитал ООО «Виктория» приведено в табл. 2.6.

Из таблицы 2.6 можно видеть, что самую большую долю в структуре ссудного капитала занимают краткосрочные обязательства предприятия, которые имеют стойкую тенденцию к уменьшению с 81,37% в 2008 г. до 51,27% в 2010 г.

Таблица 2.6. Динамика состава и структуры привлеченного капитала ООО «Виктория» за 2008-2010 гг.

2008 г.2009 г.2010 г.ПоказательСумма, млн. руб.Вес, %Сумма, млн. руб.Вес, %Сумма, млн. руб.Вес, %Обеспечение будущих затрат и платежей39990,003,3246869,004,5856501,001,26Долгосрочные обязательства183929,0015,27208094,0020,352125382,0047,46Краткосрочные обязательства979883,0081,37767368,0075,032295793,0051,27Доходы будущих периодов503,000,04480,000,05462,000,01Всего1204305,00100,001022811,00100,004478138,00100,00Вместо того за этот период динамика долгосрочных обязательств имеет противоположную возрастающую тенденцию с 15,27% в 2008 г. до 47,46% в 2010 г. Обеспечение будущих затрат и платежей занимает небольшую долю в структуре ссудного капитала, имеют тенденцию к уменьшению и на конец 2010 г. занимают 1,26%.

В таблице 2.7 приведен анализ структуры текущих обязательств ООО «Виктория».

Таблица 2.7. Анализ структуры обязательств ООО «Виктория» за 2008-2010 гг.

2008 г.2009 г.2010 г.ПоказательСумма, млн. руб.Вес, %Сумма, млн. руб.Вес, %Сумма, млн. руб.Вес, %Краткосрочные кредиты банков0,000,000,000,00338800,00Векселя выданные94513,009,65132353,0017,25470864,0024,06Кредиторская задолженность675439,0068,93412463,0053,751183412,0060,47Текущие обязательства за расчетами:по полученным авансам76546,007,8183627,0010,9097532,004,98с бюджетом13764,001,4014161,001,8514323,000,73по внебюджетным платежам3762,000,383119,000,412388,000,12по страхованию23416,002,3927011,003,5234137,001,74по оплате труда1435,000,151892,000,2544619,002,28с участниками2351,000,24239,000,0314291,000,73Другие текущие обязательства88657,009,0592513,0012,0695427,004,88Всего979883,00100,00767378,00100,001956993,00100,00

На основе рассчитанных данных табл. 2.7 можно сделать следующие выводы. Значительный удельный вес в обязательствах имеет кредиторская задолженность предприятия за товары, работы, услуги (60,47% на конец 2010 г.) Видим увеличение величины краткосрочных кредитов банков в 2010 г. Кроме этого в период с 2008 г. по 2010 г. можно видеть неуклонный рост доли выданных векселей до 24,06% в 2010 г. Среди текущих обязательств самую большую долю занимают расчеты по полученным авансам (4,98%), которые имеют стойкую тенденцию к уменьшению в течение анализируемого периода и другие текущие обязательства (4,88%), что также уменьшились в сравнении с 2008 г.

2.3 Анализ эффективности использования собственного и заёмного капитала

Для измерения, оценки и анализа капитала используется множество показателей. В то же время необходимо отметить, что капитал является категорией, которая имеет сложную экономическую природу, и показатели его не отражаются прямо в финансовой отчетности предприятия. Поэтому получение показателей капитала возможно только с применением расчетных и аналитических методов. Данные обстоятельства, в свою очередь, и определяют острую необходимость в разработке и использовании при проведении оценки и анализа капитала системы показателей, которые более всего полно характеризуют его состояние, движение и эффективность использования.

В этой связи актуальным являются вопросы обеспечения четкой классификации этих показателей по наиболее существенным признакам с определением их взаимной связи и отображения в информационной модели предприятия.

Система показателей капитала должна формироваться в трех основных направлениях :

1.Показатели источников формирования капитала.

2.Показатели функционирующего капитала.

.Показатели результатов функционирования капитала.

К числу самых важных показателей, которые характеризуют источники формирования капитала, прежде всего относятся: величина, структура и стоимость всех источников капитала и отдельных его составляющих.

Функционирующий капитал определяется показателями другого порядка: объемными показателями активов; структурой и ценой активов предприятия. Кроме того, показатели функционирующего капитала должны включать объемные показатели текущих активов и структуру текущего капитала.

Проанализируем источники формирования капитала на ООО «Виктория».

Таблица 2.8. Источники формирования капитала на ООО «Виктория» за 2008-2010 гг.

Показатели2008 г.2009 г.2010 г.Отклонение, млн. руб.Отклонение, %Величина источников капитала7037,806992,508220,301182,50116,80Отношение собственных и заемных источников капитала6,188,113,20-2,9851,77Мультипликатор капитала57,2585,8951,31-5,9489,62

На основе табл. 2.8 можно видеть, что источники капитала ООО «Виктория» были увеличены на 16,8%. Отношение собственных и заемных источников капитала имеет тенденцию к уменьшению, которое составляло 48,23%. Мультипликатор капитала также имеет тенденцию к уменьшению на 10,38%.

В таблице 2.9 приведены показатели структуры основного капитала ООО «Виктория».

Таблица 2.9. Показатели движения основного капитала и его структуры на ООО «Виктория» за 2008-2010 гг.

Показатели2008 г.2009 г.2010 г.Отклонение, абс.Отклонение, %Коэффициент поступления основного капитала2,131,752,690,56126,29Коэффициент выбытия основного капитала4,152,843,17-0,9876,39Соотношение непроизводительной и продуктивной частей капитала2,252,681,98-0,2788,00Доля продуктивного капитала в его общей сумме41,6744,539,74-1,9395,37Доля непроизводительного капитала в его общей сумме58,3355,560,261,93103,31

По результатам таблицы 2.9 можно сделать следующие выводы. Коэффициент поступления основного капитала имеет тенденцию к увеличению на 26,29%. Коэффициент выбытия основного капитала имеет тенденцию к уменьшению на 23,61%, что является позитивными тенденциями для деятельности предприятия.

Соотношение непроизводительной и продуктивной части капитала также имеет тенденцию к уменьшению на 22%, что является положительной тенденцией. Доля продуктивного капитала в его общей сумме уменьшилась на 4,63%, а доля непроизводительного капитала соответственно возросла на 3,31%.

Таблица 2.10. Показатели эффективности использования основного капитала ООО «Виктория» за 2008-2010 гг.

Показатели2008 г.2009 г.2010 г.Отклонение, абс.Отклонение, %Капиталоотдача основного капитала2,632,122,54-0,0996,58Капиталоотдача основного продуктивного капитала4,123,184,690,57113,83Капиталоотдача основного производственного капитала1,161,361,20,04103,45Капиталоотдача основного непроизводственного капитала1,681,792,040,36121,43Коэффициент амортизации0,240,210,30,06125,00Коэффициент пригодности1,081,221,260,18116,67

По результатам анализа табл. 2.10 можно сделать вывод, что капиталоотдача основного капитала имеет незначительную тенденцию к уменьшению на 3,42%. Капиталоотдача основного продуктивного капитала за 3 года деятельности предприятия была увеличена на 13,83%, капиталоотдача основного производственного капитала была увеличена на 3,45%. Капиталоотдача основного непроизводственного капитала была увеличена на 21,43%. Коэффициент амортизации увеличился на 25%, а коэффициент пригодности капитала - на 16,67%.

К показателям эффективности использования капитала относятся: прибыль, результат в виде текущего капитала, прибыльность, рентабельность, капиталоемкость, использование амортизационных отчислений, изменение показателей финансового состояния.

Таблица 2.11. Показатели эффективности деятельности ООО «Виктория» за 2008-2010 гг.

ПоказательЕд. измерения2009 г.2010 г.Относительное отклонение (%)Абсолютное отклонение, млн. руб.Оборачиваемость активовМлн. руб.1,341,1713,7%-0,17Коэффициент оборотности оборотных средствМлн. руб.0,03160,022329,5%-0,0093Коэффициент оборотности собственного капиталаМлн. руб.1,525,75278,3%4,23Рентабельность активов за прибыльМлн. руб.7,250,00599%-7,245Коэффициент текущей ликвидностиМлн. руб.2,931,6643,4%-1,27Коэффициент быстрой ликвидностиМлн. руб.1,970,7562%-1,22Коэффициент абсолютной ликвидностиМлн. руб.1,280,4866,5%0,8Соотношение дебиторской и кредиторской задолженностиМлн. руб.0,70,9130%0,21Коэффициент финансовой независимостиМлн. руб.0,870,5833,4%0,29

Как можно видеть из таблицы показатель оборачиваемости активов в 2010 г. уменьшился в сравнении с 2009 г. на 13,7%, что связано с увеличением активов предприятия.

Коэффициент оборачиваемости оборотных средств также имеет тенденцию к снижению из-за значительного увеличения оборотных средств и не значительное увеличение чистой выручки.

Видим увеличение коэффициента оборачиваемости собственного капитала за счет увеличения чистой выручки предприятия.

Рентабельность активов на прибыль в 2010 г. уменьшилась за счет значительного уменьшения финансовых результатов и роста активов.

Коэффициент текущей ликвидности предприятия в 2010 г. уменьшился на 43,4%, что является положительной тенденцией ведь оптимальное значение показателя должно равняться 1-0,5.

Коэффициент быстрой ликвидности также имеет тенденцию к уменьшению и в 2009 г. находится в пределах оптимального уровня.

Коэффициент абсолютно ликвидности ООО «Виктория» в 2010 г. также имеет тенденцию к уменьшению за счет уменьшения текущих обязательств и приближается к оптимальному уровню (0,2 - 0,35).

Соотношение кредиторской и дебиторской задолженности в 2010 г. увеличилось на 30% до 0,91 и максимально приблизилось к оптимальному значению = 1.

Коэффициент финансовой независимости в 2009 уменьшился на 33,4%, но находится в пределах оптимальности, то есть он является большим за 0,5.

На основе рассчитанных данных можно сказать, что в целом предприятие имеет стабильное положение на рынке, о чем свидетельствуют показатели структуры и состава капитала предприятия, которые находятся в пределах оптимальных значений.

2.4 Факторный анализ рентабельности собственного и заёмного капитала

Оптимизация решений по привлечению капитала - это процесс исследования множества факторов, воздействующих на ожидаемые результаты, в ходе которого на основе критериев оптимизации осуществляется выбор наиболее эффективного варианта привлечения капитала. В качестве критериев оптимизации могут выступать прирост обобщающих показателей рентабельности капитала, а разработанные на их основе факторные модели зависимости рентабельности собственного или заемного капитала от других частных показателей факторов позволяют выявить степень количественного воздействия каждого из них на изменение результативных показателей. Коэффициенты рентабельности (доходности) показывают, насколько прибыльна деятельность компании, и исчисляются отношением полученной прибыли к используемым источникам средств.

Рентабельность собственного капитала представляет собой отношение чистой прибыли к собственному капиталу организации :

РСК = П ч/ СК * 100% (2.1)

где П ч - чистая прибыль (доступная к распределению между владельцами организации); СК - собственный капитал. Этот показатель представляет интерес для имеющихся и потенциальных владельцев обыкновенных и привилегированных акций.

Рентабельность заемного капитала представляет собой отношение чистой прибыли к заемному капиталу организации:

РСК = П ч/ 3К * 100% (2.2)

где 3К - заемный капитал.

Наиболее широкое распространение в качестве инструментария анализа показателей рентабельности получила модифицированная факторная модель фирмы «Dupont». Назначение модели - идентифицировать факторы, определяющие эффективность функционирования предприятия, оценить степень их влияния и складывающиеся тенденции в их изменении и значимости.

Для оценки влияния факторов на изменение рентабельности собственного капитала предлагается следующая многофакторная модель :

(2.3)

где ВР - выручка от реализации; А - стоимостная оценка совокупных активов предприятия (итог баланса по активу).

Таким образом, на рентабельность собственного капитала оказывают влияние следующие факторы:

(2.4)

показатель структуры капитала организации или коэффициент финансовой зависимости (итог баланса по активу равен соответственно, итогу баланса по пассиву, т.е. сумме собственного и заемного капитала). Из представленной модели видно, что рентабельность собственного капитала зависит от трех факторов: рентабельности продаж, ресурсоотдачи и структуры источников средств, авансированных в данное предприятие.

В данном случае будем иметь:

Пч/ВР (2009) = 10,9%; Пч/ВР (2010) = 5,4%. Изменение составило: 5,4*100/10,9 = 50,46%.

ВР/А (2009)= 5,12, а ВР/А (2010) = 5,68. Изменение составило: 5,68*100/5,12 = 10,94%.

А/СК (2009) = 0,87 и А/СК (2010) = 0,58. Изменение составило: 0,58*100/0,87 = 33,33%.

Тогда, можно утверждать, что на рентабельность собственного капитала в 2010 г. вышеперечисленные факторы оказали следующее влияние:

79*(-50,46%)*10,94%*(-33,33%) = 5,79 - 4,85 + 0,63 = 1,57 - показатель рентабельности собственного капитала в 2010 г.

Для оценки влияния факторов на изменение рентабельности заемного капитала используется следующая многофакторная модель

(2.5)

где ВР - выручка от реализации; А - стоимостная оценка совокупных активов предприятия (итог баланса по активу). Факторы, оказывающие влияние на рентабельность заемного капитала:

П ч/ ВР рентабельность продаж;

ВР/A - коэффициент оборачиваемости активов или ресурсоотдача;

(2.6)

коэффициент покрытия активами привлеченных средств (также является показателем структуры капитала организации, обратным к коэффициенту концентрации заемного капитала).

Имеем А/ЗК (2009)= 7,09, а А/ЗК (2010) = 2,4. Изменение составило: 2,4*100/7,09 = 66,15%

Тогда можно утверждать, что на рентабельность заемного капитала в 2010 г. вышеперечисленные факторы оказали следующее влияние:

79*(-50,46%)*10,94%*(-66,15%) = 5,79 - 6,75 + 0,63 = - 0,33 - показатель рентабельности заемного капитала в 2010 г.

Из представленной модели видно, что рентабельность заемного капитала также зависит от трех факторов: рентабельности продаж, ресурсоотдачи и коэффициента покрытия активами собственных средств.

2.5 Расчет эффекта финансового рычага. Расчет потребности во внешнем финансировании

Современная фирма, действующая в рыночных условиях, исповедует философию сопоставления результатов и затрат при превышении первого над вторым в качестве важнейшего условия собственного существования. Другой формой проявления основного философского постулата деятельности фирмы является повышение эффективности (производства, коммерческой, финансовой деятельности). Следовательно, фирма заинтересована и в росте экономической рентабельности активов, и рентабельности собственных средств (РСС). Последнее представляет собой отношение НРЭИ к собственным активам. Экономически РСС - это эффективность использования фирмой собственных средств. Бухгалтерски эту величину высчитать несложно (НРЭИ нами уже получен, собственные же средства берем из баланса предприятия (не забываем, что речь идет о собственных средствах за определенный период!)). Далее подробнее остановимся как раз на роли РСС в деятельности фирмы.

Замечено, что фирма, которая рационально использует заемные средства, несмотря на их платность, имеет более высокую рентабельность собственных средств. Этому можно дать объяснение, исходя из финансового механизма функционирования фирмы. Рассмотрим простой пример. У нас два предприятия. Первое имеет актив (А) 200, в пассиве (П) - те же 200, и все средства собственные. У второго предприятия А тоже 200, но в пассиве - 100 собственных и 100 заемных средств (в форме банковских кредитов). НРЭИ (для простоты) у обоих предприятий одинаков - 50. Введение в анализ налогов на прибыль ничего не меняет для наших предприятий, так как налоги нужно платить, а с одной величины НРЭИ они также будут одинаковы. Поэтому мы откажемся от налогов (абстрагируемся от них). У первого предприятия РСС равна 50: 200 = 0,25 (25%). Другое же предприятие должно выплатить проценты за кредит, только после этого мы сможем определить РСС. Пусть ставка процента равна 10% годовых. Следовательно, при расчете РСС у второго предприятия будут следующие цифры: (50 - 10) / 100 = 0,4 (40%). Таким образом, РСС у второго предприятия будет выше (хотя оно и использует заемные средства). Это происходит потому, что ЭР>ставки процента (25% и 10% соответственно). Данное явление получило название эффекта финансового рычага. Следовательно, эффект финансового рычага (ЭФР) - это приращение рентабельности собственных средств, получаемое при использовании заемных средств, при условии, что экономическая рентабельность активов фирмы больше ставки процента по кредиту.

Можно утверждать, что

РСС = ЭР + ЭФР или ЭФР = РСС - ЭР